Comptabilité et taux de change.

Pour que votre comptabilité respecte les règles en vigueur, il convient de prendre en compte toutes les spécificités liées à vos opérations. Parmi elles, l’enregistrement des opérations impactées par un taux de change font l’objet d’un traitement spécifique. En effet, la réalisation de transactions à l’international implique certains risques liées à la fluctuation des taux de change.

Dans votre comptabilité, il est nécessaire de prendre en compte les gains et pertes de change. Ces risques de change peuvent avoir un impact plus ou moins important sur votre rentabilité et obligent donc les entreprises à anticiper au maximum les fluctuations des taux de change.

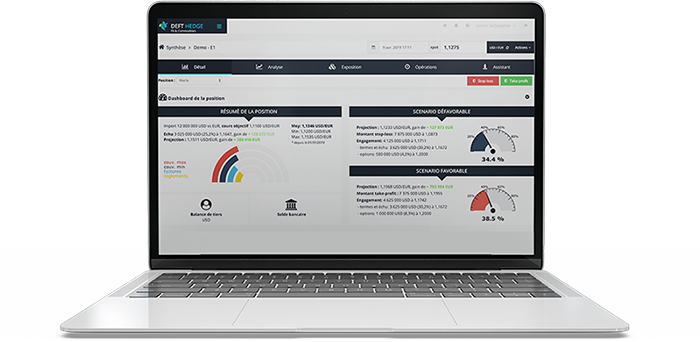

Afin de vous aider dans l’enregistrement de vos transactions et la protection face aux risques de change, DeftHedge propose aujourd’hui une solution SaaS qui permet aux entreprises d’adapter au mieux leur stratégie d’achats et de ventes à l’international.

Très simple à utiliser, notre application deviendra indispensable au quotidien pour orienter et gérer votre stratégie commerciale. DeftHedge est donc l’allié idéal pour accompagner les entreprises et les protéger face aux risques de change.

Pour bien comprendre les effets liés aux fluctuations des taux de change, nous revenons en détail sur la comptabilisation des pertes et des gains de change.

Qu’est-ce qu’un gain de change ?

Lorsqu’une entreprise réalise des transactions à l’international, il est essentiel qu’elle garde à l’esprit que les taux de change ne sont pas des valeurs fixes. En effet, sur des périodes plus ou moins longues, leur valeur peut fortement changer et avoir des impacts conséquents sur les opérations réalisées.

Dans le cas où l’évolution du prix d’une devise par rapport à une autre est favorable à l’entreprise vendeuse, l’opération réalisée représentera ce qu’on appelle un gain de change. Le gain de change apparaît donc lorsqu’une opération en devise est réglée à un cours supérieur à celui qui avait été enregistré comptablement auparavant.

Les bénéfices liés aux gains de change vont se retrouver ensuite dans le compte de résultat de l’entreprise.

Comment calculer un gain ou une perte de change ?

Les gains ou les pertes de change sont calculés à la fin de chaque exercice comptable. Le montant de perte ou de gain de change doit être estimé en recalculant l’élément monétaire au taux de change en vigueur au moment de la date de clôture.

La différence obtenue entre la conversion et la comptabilité devra ensuite être comptabilisée en gain ou bien en perte de change selon la situation.

Depuis le 1er janvier 2017, les gains et les pertes de change doivent être détaillés et enregistrés dans différents comptes selon la situation :

- Compte 656 : pertes de change sur créances et dettes commerciales

- Compte 666 : pertes de change sur créances et dettes financières

- Compte 756 : gains de change sur créances et dettes commerciales

- Compte 766 : gains de change sur créances et dettes financières

Désormais, les gains et les pertes de change apparaissent ainsi clairement dans les comptes d’exploitation des entreprises.

Comment comptabiliser le taux de change ?

Dans le cas où vous effectuez de nombreuses transactions à l’étranger, vous pouvez être amené à ouvrir un compte bancaire dans la devise du pays avec lequel vous commercez. Cela permet de faciliter l’enregistrement de toutes vos opérations en devise qui seront ensuite converties en euros, au moins une fois par an, au moment de la clôture de l’exercice comptable.

Sachez qu’il est également possible de réaliser la comptabilisation des opérations en devises dans un compte français. L’enregistrement des opérations se fera dans une unité monétaire qui n’est pas l’euro. Un suivi particulier est accordé à ces opérations qui seront traitées dans une comptabilité séparée de celle de l’entreprise. La valeur des différentes opérations enregistrées va dépendre des fluctuations des devises qui sont évaluées comme suit :

Pour les devises cotées : en fonction des cours indicatifs de la Banque de France publiés au Journal Officiel

Pour les autres devises : en fonction des cours moyens mensuels définis par la Banque de France

Selon les opérations réalisées, le taux de change sur lequel il faudra se baser va être différent :

- Cours au jour de l’opération

- Cours du dernier jour de l’exercice

- Cours moyen mensuel publié au Journal officiel

L’enregistrement des opérations qui dépendent des fluctuations monétaires

Pour simplifier vos opérations à l’international, vous avez donc la possibilité d’avoir un compte en devises. La tenue de ce type de compte n’est pas soumise à des dispositions particulières, sauf l’obligation de convertir à la date de clôture les sommes enregistrées en devises. Cette disposition est imposée par l’Article 420-7 du Plan Comptable Général.

Cette mesure permet ainsi aux entreprises d’avoir une comptabilité en devises au cours de leur exercice comptable. Les entreprises peuvent donc procéder à la conversion de leurs opérations de différentes manières :

- Conversion immédiate : en fonction du cours du jour de l’opération ou en fonction du cours fixe ou moyen.

- Conversion en fin d’exercice : via des comptes de liaison permettant de faire le lien entre les monnaies.

Qu’est-ce qu’un écart de conversion passif ou actif ?

Un écart de conversion, passif ou actif, apparaît au moment où les créances et les dettes en devises sont converties en euros. Cette conversion se base sur le dernier cours de change en vigueur à la date de clôture de l’exercice. Les fluctuations des taux de change vont ainsi créer des écarts de conversion actif ou passif :

- La différence de conversion actif : correspond à une perte latente traduisant une diminution des créances et une augmentation des dettes.

- L’écart de conversion passif : correspond à un gain latent qui traduit une diminution des dettes et une augmentation des créances.

Les écarts de conversion apparaissent donc à la clôture de l’exercice, lorsque le montant des créances et des dettes est différent de celui indiqué dans la comptabilité.

Comment comptabiliser un compte bancaire en devise ?

La possibilité d’avoir un compte bancaire en devise permet aux entreprises de faciliter la gestion de leurs opérations à l’international. La comptabilisation de ce type de compte est aujourd’hui encadrée par deux articles du Plan Comptable Général.

Article 911-1 du PCG

“La comptabilité est tenue en monnaie et en langue nationales.

Une opération libellée en une monnaie autre que la monnaie nationale peut être enregistrée sans être convertie si la nature de l’opération et l’activité de l’entité le justifient. Dans ce cas, seul le solde du compte enregistrant ces opérations est converti en monnaie nationale à la date de clôture de l’exercice.”

Article 420-7 du PCG

“Les liquidités ou exigibilités immédiates en devises existant à la clôture de l’exercice sont converties en monnaie nationale sur la base du dernier cours de change au comptant.

Les écarts de conversion constatés sont comptabilisés dans le résultat de l’exercice, sauf en cas d’application des dispositions relatives aux opérations de couverture.”

A quoi sert la lettre de change en comptabilité ?

La lettre de change est un document particulièrement utilisé pour les transactions internationales entre professionnels. Ce document représente un contrat dans lequel le fournisseur mentionne l’obligation de paiement d’une certaine somme par le client, selon une échéance convenue entre les deux parties. La lettre de change est portée à l’attention de la banque du fournisseur qui atteste de la créance et des modalités de paiement. L’édition d’une lettre de change s’avère particulièrement importante dans le cadre d’opérations en devises.

Facilitez votre comptabilité du taux de change avec DeftHedge

Au quotidien, la tenue de la comptabilité de votre entreprise est donc essentielle. Dans le cas où vous réalisez des transactions avec l’international, vous devrez avoir un suivi spécifique et anticiper au mieux les différents risques que comportent les opérations en devises. Afin de vous aider dans votre stratégie, vous pouvez donc utiliser notre solution SaaS et ses nombreuses fonctionnalités.

DeftHedge vous aide à améliorer votre gestion des devises et devient un véritable outil pour définir et orienter votre stratégie d’investissement.

Les fonctionnalités de DeftHedge vous permettent d’automatiser de nombreuses tâches comptables et de créer des stratégies financières efficaces. Avec notre outil, vous réduirez ainsi efficacement les différents risques liés aux taux de change et vous optimiserez vos gains financiers. A de nombreux niveaux, DeftHedge vous accompagne donc dans votre stratégie et dans vos échanges sur le marché international.

Grâce à notre logiciel de prévisions financières conçu pour les professionnels, vous gagnerez un temps précieux au quotidien et vous diminuerez considérablement les risques de change.